Le développement des solutions d’investissement en private equity invite à nous interroger sur les opportunités des différents modes de détention de cette classe d’actifs. L’une des questions qui se pose est de savoir s’il est préférable de détenir les fonds de private equity directement, ou au travers d’une personne morale. Ainsi, nos réflexions ne tiennent pas compte de fonds permettant une économie fiscale immédiate (FIP, FCPI, fonds éligibles à l’article 150 0 B ter du Code général des impôts). Elles font notamment référence aux FCPR, FPCI, et SLP.

Private Equity : approche globale des différents modes de détention

L'étude des modes de détention des fonds de private equity nécessite, tout d’abord, de distinguer les fonds fiscaux des fonds juridiques dans la mesure où cette classification a un impact sur la fiscalité, la liquidité, ou encore le taux de rendement interne des fonds de private equity détenus au nominatif ou au travers d’un compte-titres. Les fonds juridiques doivent comprendre un quota d’investissement minimal de 50 % en valeurs mobilières non cotées ou en parts de sociétés. Les fonds fiscaux sont, quant à eux, des fonds juridiques dont le quota d’investissement minimal est limité à l’investissement en titres de sociétés non cotées répondant à des critères géographiques, d’activité et d’imposition. Contrairement aux fonds juridiques, les fonds fiscaux de private equity permettent, sous conditions, de bénéficier d’un régime fiscal de faveur. Les conditions et avantages fiscaux qui en découlent diffèrent selon la nature de l’investisseur – particulier ou personne morale assujettie à l’impôt sur les sociétés (IS). À l’inverse, la souscription à un fonds juridique ou la souscription à un fonds fiscal pour lequel l’investisseur ne prend pas ou ne respecte pas les conditions du régime de faveur engendrera une imposition selon le régime de distributions ou de plus-values de droit commun.

Le régime fiscal de l’investisseur particulier

L’investisseur particulier peut dépendre de deux régimes d’imposition déterminés selon la nature du fonds de private equity. Le premier concerne la souscription ou l’acquisition d’un fonds juridique ou d’un fonds fiscal pour lequel l’investisseur n’a pas pris ou n’a pas respecté les engagements précités. Cette situation s’applique également lorsque le fonds ne respecte pas le quota fiscal. Dès lors, le montant des distributions qui excède celui des apports effectivement libérés et non encore amortis, ou du prix d’acquisition des parts, constitue un produit imposable selon les règles de droit commun. Ainsi, la distribution sera imposée selon les règles des plusvalues de cession de valeurs mobilières si elle provient de cessions réalisées par le fonds. Dans les autres cas, elle sera imposée selon les règles applicables aux dividendes et intérêts. En cas de cession des parts de fonds, la plus ou moins-value obéira aux règles des plusvalues de valeurs mobilières. Le second s’applique aux souscriptions de fonds fiscaux pour lesquels l’investisseur particulier a pris (et a respecté) un engagement de conservation des parts et de réinvestissement des sommes générées par le fonds pendant cinq ans. Dans ce cas, les produits et plus-values distribués par le fonds, au-delà du montant des apports effectivement libérés et non encore amortis sont exonérés d’imposition mais restent soumis aux prélèvements sociaux et à la contribution exceptionnelle sur les hauts revenus (CEHR). En cas de cession ou de rachat des parts du fonds, le même régime fiscal trouvera à s’appliquer.

Le régime fiscal de la société semi-transparente

Le régime dérogatoire des fonds fiscaux de private equity ne s’applique pas aux associés ou actionnaires des sociétés semitransparentes. Il en résulte un régime fiscal unique des associés de ces sociétés : celui des fonds juridiques de l’investisseur particulier. Le choix entre plusieurs fonds de private equity au travers d’une personne morale semi-transparente ne saurait donc être animé par des prérogatives fiscales.

Le régime fiscal de la société assujettie à l’impôt sur les sociétés

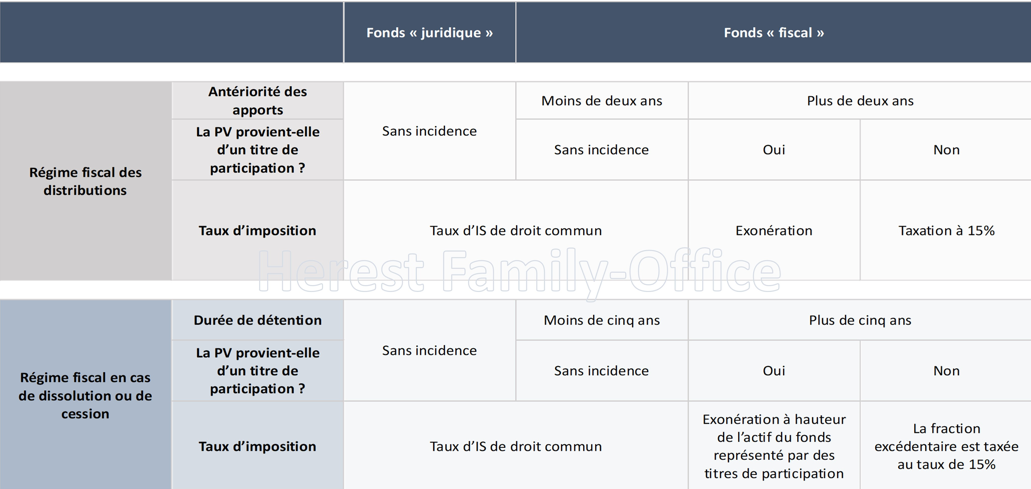

Les sociétés soumises à l’impôt sur les sociétés qui bénéficient de distributions ou de gains de cessions ou de rachats de parts sont imposées selon les règles définies dans le tableau ci-dessous. Les porteurs de parts de fonds fiscaux pourront, en outre, être exonérés de l’imposition des écarts de valeurs liquidatives. Les moins-values seront, quant à elles, déductibles selon le régime de droit commun des moins-values à long terme ou à court terme. À noter : un titre de participation est une action ou une part de société détenue directement à hauteur d’au moins 5 % pendant une durée minimale de deux ans.

L’influence du régime fiscal sur la liquidité et le taux de rendement interne (TRI) de l’investissement

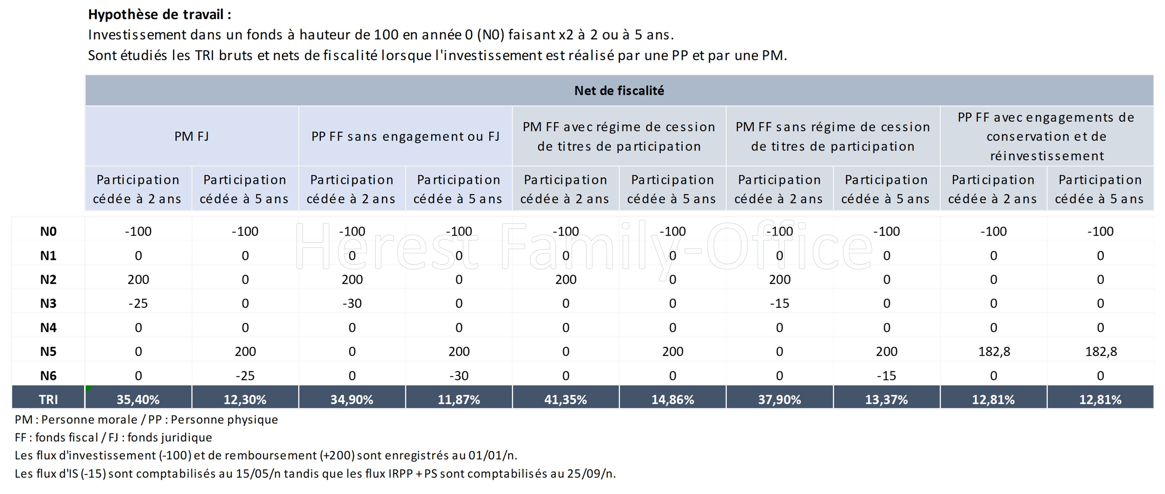

L’investisseur particulier d’un fonds fiscal souhaitant bénéficier d’une moindre taxation sera contraint par une durée de conservation des parts. Corrélativement, le fonds pourrait être amené à retarder une distribution pour améliorer l’impact fiscal de ces détenteurs de parts. Cependant, pour un fonds en plus-value, plus les délais et les contraintes sont importants, moins le TRI brut de fiscalité de l’investissement est conséquent. Le TRI du même investissement réalisé par une personne morale ou par un investisseur particulier n’ayant pas pris ou respecté les engagements de conservation et de réinvestissement devrait donc être plus important. Le TRI net de fiscalité est, quant à lui, influencé par la date de distribution des capitaux ainsi que par le régime fiscal de l’investisseur et du sous-jacent cédé (titre de participation ou pas). Le tableau repris ci-dessous permet d’analyser l’influence de différents paramètres sur le TRI.

Quelle fiscalité en cas d’acquisition de parts sur le marché secondaire ?

Lorsqu’une société assujettie à l’IS procède à l’acquisition de parts d’un fonds fiscal auprès d’un souscripteur initial, le régime fiscal du cessionnaire tient compte de l’antériorité des apports réalisés par les détenteurs successifs de ces parts. Ainsi, la société, qui a acquis des parts d’un fonds fiscal depuis moins de deux ans à la date de la distribution, peut bénéficier du régime de faveur à partir du moment où les apports des différents détenteurs des parts ont été effectués depuis au moins deux ans à la date de la distribution. L’acquisition d’un fonds fiscal sur le marché secondaire par une personne physique, ne permettant pas de prendre un engagement de conservation des parts et de réinvestissements, ne pourra pas bénéficier du régime de faveur.

La détention de fonds de private equity au travers d’une personne morale assujettie à l’IS semble donc être, dans de nombreuses hypothèses de travail, le mode de détention le plus favorable puisqu’il permet de disposer de conditions de jouissance plus souples et d’un taux de rendement interne plus élevé. Cette affirmation est d’autant plus vraie lorsqu’il s’agit d’un fonds fiscal. Nos réflexions ne pouvant tenir compte de l’environnement patrimonial de l’investisseur, il convient de préciser que celui-ci pourrait, in fine, modifier nos conclusions. Par exemple, si les associés d’une personne morale à l’IS ont besoin de disposer de liquidités, nous pourrions être amenés à considérer une fiscalité additionnelle au titre des dividendes.

Vous l’aurez compris, la gestion de patrimoine est toujours une question de "sur-mesure" !

A propos de l'auteur

Cyril Vanherrentals est ingénieur patrimonial au sein du multi-family office Herest. Il est aussi responsable pédagogique d’un exécutive mastère spécialisé en gestion du patrimoine financier à la Skema Business School.