Les gérants Greg Wilensky et Jeremiah Buckley proposent un cadre d'interprétation de l'actualité économique pour faciliter la prise de décision en matière d'investissement.

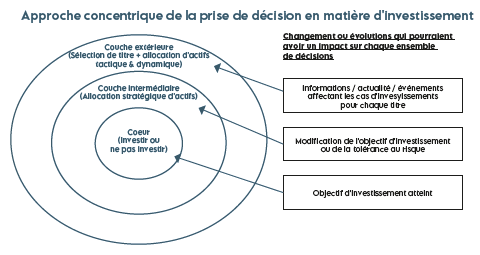

Une stratégie d'investissement par couches : une approche concentrique de la prise de décision en matière d'investissement

L'année écoulée a été ponctuée de gros titres qui ont attiré l'attention : la guerre en Ukraine, la crise des retraites au Royaume- Uni, l'effondrement de la Silicon Valley Bank, les négociations sur le plafond de la dette, la montée en puissance de ChatGPT… et la liste ne s'arrête pas là. Aucune société dans l'histoire de l'humanité n'a eu accès à autant d'informations qu'aujourd'hui. Si cet accès présente des avantages évidents, il crée également un nouveau défi : le traitement et l'interprétation du volume considérable d'informations et leur utilisation pour prendre de meilleures décisions sont devenus un problème complexe. Les investisseurs sont plus particulièrement confrontés chaque jour à des séries de nouvelles informations sur les marchés financiers, l'économie et les entreprises. La question suivante se pose donc : que faire de toutes ces informations ?

L'erreur à ne pas commettre

Trop souvent, nous voyons les investisseurs réagir de manière excessive aux nouvelles économiques majeures (et mineures) en voulant modifier leur allocation d'actifs, voire pire, en voulant arrêter ou commencer à investir. À notre avis, il ne faut pas prendre de décisions importantes concernant l'allocation d'actifs ou la décision d'investir ou de désinvestir des marchés en fonction de l'actualité. C'est pourquoi nous pensons que les investisseurs peuvent tirer profit de l'application d'un cadre défini pour leur prise de décision en matière d'investissement.

L'essentiel : la décision d'investir ou non

Avant de décider dans quoi investir, il faut d'abord décider si le moment est propice pour investir. En termes simples, il s'agit de la décision de « prendre position » sur les marchés. Bien que cette décision soit souvent prise de manière tacite, nous pensons qu'il est important de l'envisager de manière explicite. Plus important encore, nous pensons que les prévisions économiques ne devraient pas être un facteur à prendre en compte à ce niveau. De même qu'une personne choisit un lieu de résidence en fonction de son climat plutôt que du temps qu'il y fait lors d'une journée donnée, les investisseurs devraient fonder leur décision d'investissement sur des hypothèses de marché à long terme, sans tenir compte de la "météo" quotidienne des marchés financiers. (La "météo" jouera cependant un rôle à un niveau ultérieur de la prise de décision).

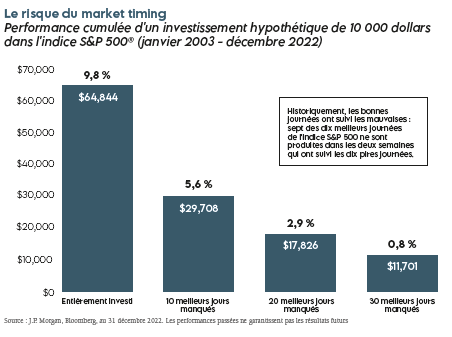

Il s'ensuit que la décision d'investir ne devrait pas être modifiée ou remise en question à cause d'événements économiques, mais nous voyons trop souvent leur entrée et leur sortie des marchés sur la base de projections économiques. De nombreuses études ont montré que l'investisseur moyen se prive de performances importantes en essayant d'anticiper le marché. Comme le montre l'illustration 21, le fait de ne pas profiter d'une poignée de jours fastes sur une période de 20 ans peut avoir une incidence considérable sur les performances des investissements à long terme. Les investisseurs devraient plutôt envisager de rester investis jusqu'à ce qu'ils atteignent leur objectif d'investissement (par exemple, l'inscription d'un enfant à l'université et l'utilisation du capital épargné) afin de s'assurer qu'ils optimisent les avantages procurés par les marchés.

La couche intermédiaire : l'allocation stratégique d'actifs

Une fois la décision prise de faire travailler son argent, on peut passer au niveau suivant de la prise de décision, qui consiste à choisir une combinaison à long terme de classes d'actifs, actions, obligations, liquidités, immobilier, capital-investissement, etc. La détermination d'une allocation stratégique d'actifs est une question d'objectifs personnels et de tolérance au risque. Si cela peut sembler simple en théorie, cela nécessite une planification et une réflexion approfondies dans la pratique. Les professionnels de la finance consacrent une grande partie de leur temps à aider leurs clients à définir leurs objectifs et leur tolérance au risque afin de s'assurer que leur allocation d'actifs réponde à leurs objectifs. À ce niveau également, nous voyons souvent des investisseurs désireux d'ajuster leur allocation d'actifs en fonction de leur appétit ou aversion au risque en fonction des événements du marché ou des projections économiques. Nous déconseillons cette forme de market timing de facto et encourageons les investisseurs à investir dans un portefeuille qu'ils sont à l'aise de conserver durant la totalité d'un cycle de marché. Quand est-il judicieux de modifier une allocation stratégique ? À notre avis, uniquement lorsque l'investisseur a modifié son objectif d'investissement ou sa tolérance au risque.

La couche externe : la sélection des titres et l'allocation d'actifs dynamique et tactique

Le dernier niveau de décision consiste à

a) apporter des ajustements tactiques et dynamiques marginaux à l'allocation d'actifs et

b) sélectionner des titres pour chaque classe d'actifs. En ce qui concerne la sélection des titres, les investisseurs peuvent acheter un indice (détenant ainsi tous les titres d'une classe d'actifs) ou ils peuvent engager un gérant actif qui se chargera de sélectionner des titres individuels. En tant que gérant actif, nous achetons de manière intrinsèque des entreprises individuelles au moment de l'investissement et nous apprécions de savoir dans quoi nous investissons et pourquoi. Nous pensons que l'approche active sera tout particulièrement cruciale lorsque l'économie mondiale reviendra à un régime de taux d'intérêt plus normalisés (c'est-à-dire plus élevés). Si l'investissement indiciel s'est considérablement développé au cours de la dernière décennie, il est important de noter qu'il l'a enregistré cette croissance dans des conditions macroéconomiques utopiques, à savoir 15 années de taux d'intérêt nuls et d'assouplissement quantitatif majeur de la part des banques centrales. Une politique de taux d'intérêt nuls favorise toutes les entreprises d'un indice qui ressortent toutes gagnantes, alors que des taux plus élevés sont susceptibles d'entraîner une distinction plus marquée entre les gagnantes et les perdantes.

A propos des auteurs

Greg Wilensky est responsable de la gestion obligataire pour les États-Unis et gérant chez Janus Henderson Investors depuis 2020. Jeremiah Buckley est gérant de portefeuille chez Janus Henderson Investors et a rejoint Janus en 1998 en tant qu’analyste de recherche.